元手がない状態では毎月のお給料からの積み立て投資が有力な選択肢になりますが、

初期投資できる自己資金に余裕があるならば

最初に一括で購入してしまえばいいのではないですか?

これはある意味正しいです

右肩上がりで成長する資産ならば、最初に大きく買っておいた方が

最終的な総資産は大きくなります

しかし今回は積み立て投資は優秀ですよ!

という話をしたいと思います

具体的にはリスク管理に関する話になります

そして安定して資産形成をするのにも必要な考え方です

相場はつねに上昇し続けるわけではないのです

なにを当たり前のことを言ってるんだ!?

まあそう思うのは当然なんですが、聞いてください

本来わたしたちが目指すほったらかし投資において、

相場の上げ下げなんてものはそれほど重視していません

なぜならば下落相場があったとしても、

それをささいな出来事と思えるくらいの長期運用を考えているからです

S&P500指数に連動した投資信託を買う場合、

どの時点から買っても15年間以上保持すればプラスになります

15年は長いです

長いですが過去の歴史の中では、確実な勝利を得てきました

どの時点から買っても、です

ならば初期投資用のお金がある程度まとまってあるのならば、

最初にどーんと買ってしまって、あとは放っておけば確実に勝てることになります

たしかに正解なのですが、次のパターンを考えてみましょう

これからS&P500指数連動の投資信託を買おうと思います

初期投資額は300万円あるので、この資金を使ってまずは一括で全部買いました

その次の月

基準価額が20%も下落しました

初期投資で購入した投資信託の現在の価値は240万円まで下がってます・・・

初めてすぐにこれでは、精神的に耐えられないんじゃないかと思うんです

しかも割とある事です

せっかく勇気を振り絞って投資の世界に踏み出した矢先、

出鼻をくじかれるというレベルではない損失をこうむったら

やっぱり世の中うまい話なんて無いんだ

ダマされた・・・

そう考えてしまうはずです

それまで汗水たらして稼いだ財産が、わずかひと月で2割も減ってしまったのですから

確かに過去のデータでは15年待てば必ずプラスに転じました

必勝法です

しかしあくまで過去データ

未来への保証ではありません

未来への期待になるものに過ぎません

絶対ではないです

これからの未来では、想定以上に不況が長引く事もありうる、と考えておきましょう

いくつかのパターンで積み立て投資を考えてみます

上がり続ける相場が理想なのですが、実際はそうもいきません

上がったり下がったりする場面を想定して、積み立てをシミュレーションしてみます

データ参考:investing.com

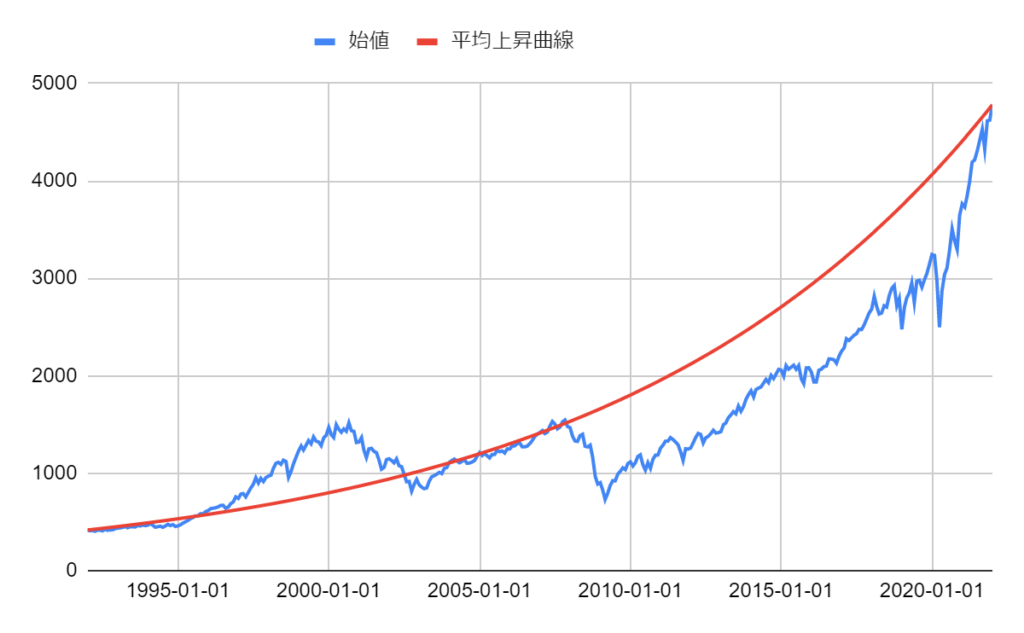

これは1992年1月1日から2022年1月1日までの月始めの価格をグラフ化したものです

そこに平均上昇率をもとにした曲線も足してみました

ではまず1992年1月時点で360万円の初期投資額を持っていた場合と、

まったくもっていない0円スタートでの積み立ての差を見ていきましょう

なぜ360万円かというと、投資額の総額を合わせないと

あまり比較データとして参考にならないのでは?と思いました

初期投資360万円+毎月1万円(x360回)という条件と

初期投資0円+毎月2万円(x360回)という条件の2つで比べてみます

両方とも総額は同じ720万円になりますので、多少はわかりやすくなると思います

ルールです

- 1992年1月~2021年12月の月始めに毎回購入します

- 2022年1月始めの指数を最終結果として、その時の資産価値を判断します

- この間でのS&P500指数の伸びは、11.4倍

- 年平均上昇率は8.47%

- 投資信託の基準価額は、わかりやすく

「指数=金額(円)」として計算しました - ややこしくなるのでドル円の為替レートは全く考慮しません

- 購入回数は360回

初期投資360万円の場合は、10000円ずつ購入

初期投資0円の場合は、20000円ずつ購入とします

0円スタートの場合、毎月の積み立て額である20000円のみが元本となります

毎月20000円ずつ積み立てた場合の最終結果は

- 総投資額:720万円

- 買えた総量:5897(口数)

- 2022年始めの資産価値:5897x4781(円)=28194826(円)

元本に対して3.91倍の資産を築くことができました

300万円の元手がある場合は、まず最初に一括で買ってそれにプラスする形で

毎月1万円ずつ買うことになります

- 総投資額:720万円

- 買えた総量:10142(口数)

- 2022年始めの資産価値:10142x4781(円)=48490622(円)

元本に対して6.73倍まで増えました

やはり初期投資の威力はすごいですね

参考までに、最初に720万円を買ってあとは放置というパターンも含めて

比較表を作ってみました

| 初期投資0円 | 初期投資360万円 | 初期投資720万円 | |

| 買った総量(口数) | 5897 | 10142 | 17264 |

| 総資産価値 | 2819万円 | 4849万円 | 7806万円 |

| 何倍になったか | 3.91倍 | 6.73倍 | 11.46倍 |

あまり考えられないですが、30年前に買って放置しておくと、

資産は11倍を超えてるんですね

アメリカ経済おそるべし!

ここまでの結果を見ると、とりあえず持てるかぎりの資産を使って、最初に一括で買ってしまう

その後は何十年と放置しておけば、勝手に資産は増えていくということになります

あいだにITバブル崩壊やリーマンショックの期間も含まれてのこの数字ですから、

本当にアメリカという国の底力がよくわかります

これだけの長期間を我慢できる忍耐力があるならば、

いつ、どのタイミングからはじめても儲かったわけです

期間を区切って、検証してみましょう

相場のトレンドなど関係なくなるくらいの期間もっていれば、

積み立てだろうが一括だろうが、資産は増えていきます

しかしはじめたばかりでは、そのような精神的余裕はないでしょう

積み立てを開始した途端に暴落相場に直行なんてことになったら、毎日不安でたまらなくなるはずです

さきほどの直近30年全ての期間ではなく、少し範囲を狭めて

ピンポイントで調査してみましょう

ITバブル直前に投資を始めていたらどうなっていたか

直近30年の中で米国株が低迷した期間の代表は、2000年をピークに急落したITバブル崩壊、

そして2008年後半に急落したリーマンショックの2つです

特に2000年から投資を始めた人にとっては、直後の急落に見舞われ、

2008年までかけてやっと戻したと思ったら、また急落

2000年、2008年の高値を明確に超えてくるまで待つと、

2013年までかかったことになります

その後はしっかり上がっていったので、

最終的にはプラスにはなったのですが、気が気じゃなかったと思います

では、「15年経てば儲かる」ルールにのっとり、

2000年1月~2015年1月までの期間でシミュレーションをしてみましょう

一括購入、積み立て購入ともにどういう結果になったのか

検証したいと思います

少し長くなったので、次回に続きます

ここまでのまとめ

元手がある程度あるならば、S&P500指数連動の投資信託のような

将来的に上がり続けることが期待できる投資先に一括投資をする

そして30年も放置しておけば、資産が10倍以上になることも期待できる

当然その間も稼いだお金を毎月積み立てていってもいい

ただし、投資開始直後に暴落した場合、精神的に耐えられないかもしれない

そのあたりの検証は次回に続きます